Investiční výhled Q3 2025 – Kde hledat příležitosti podle Fidelity, Barclays a Morningstar?

- Úvod

- Záznam je k dispozici zde: https://cz.xtb.com/analyticke-forum-2025

- Shrnutí a výhled očima Fidelity

- Klíčové body

- Americké a globální akcie pokračovaly v růstu

- Inflace a pracovní trh zůstávají klíčovými faktory

- Youtube video – Portu Recenze a zkušenosti s pasivním investováním

- Správci portfolií volí opatrný přístup

- Americké akcie zůstávají nadhodnocené

- Cla a měnová politika budou klíčové

- Video – můj názor na XTB

- Ucelený pohled na klíčové ekonomické trendy a prognózy

- Odborníci z Barclays

- Svět se přizpůsobuje novému celnímu režimu

- Čína: Spotřeba roste, nemovitosti tápou

- Revize globálního růstu

- Globální makroekonomická situace

- Proč analytici Barclays upřednostňují akcie před dluhopisy?

- Článek od Morningstar – které akcie jsou stále podhodnocené?

- Akcie malých společností

- Akciový trh jako kyvadlo příležitostí

- Malé firmy za férovou cenu, velké mírně nadhodnocené

- Hodnotové akcie: Největší podhodnocení za 15 let

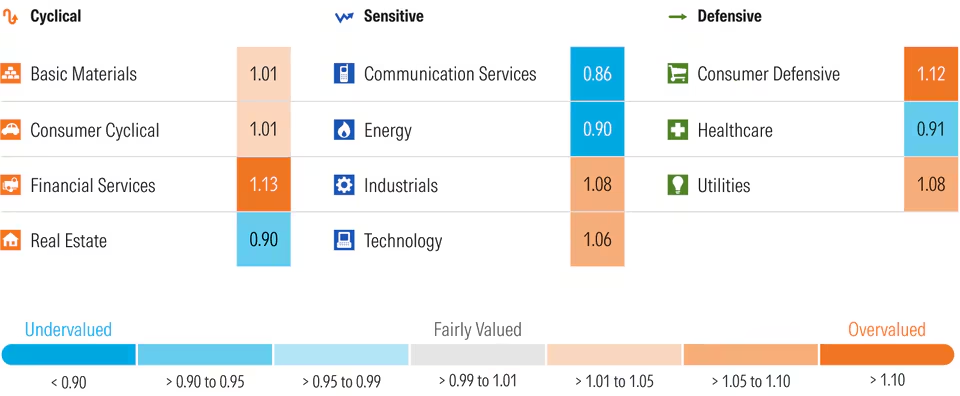

- Kde hledat hodnotu podle sektorů?

- Zdravotnictví: Přehnané obavy, skvělé příležitosti

- Energetika: Nízké ceny ropy, velký potenciál

- Komunikace: Překvapivě podhodnocený vítěz

- Které sektory jsou nadhodnocené?

- TIP: Kompletní analýza XTB

- Závěr

- Investuj u ověřených brokerů!

Úvod

Tento článek nepředstavuje žádné subjektivní názory autora ani projektu TradeCZ. Jeho cílem je poskytnout čtenářům přehledně zpracovaný souhrn nejdůležitějších informací ze tří renomovaných zdrojů: Fidelity, Barclays a Morningstar. Text vznikl výhradně na základě oficiálních reportů těchto institucí a neobsahuje vlastní analýzy či komentáře.

Získáte tak ucelený přehled o klíčových makroekonomických trendech, očekávaném vývoji globálních trhů, preferovaných investičních strategiích a sektorech s potenciálem. Dozvíte se, jak analytici hodnotí inflaci, měnovou politiku, americké i globální akcie, a kde hledat příležitosti ve třetím čtvrtletí roku 2025.

Závěry z reportů poukazují na pokračující růst akcií, nejistoty spojené se cly a inflací, příležitosti mimo USA i silně podhodnocené hodnotové akcie. Článek je určen všem investorům, kteří hledají věcně zpracované a spolehlivé informace pro svá investiční rozhodnutí.

Tip: Proběhl online stream Analytického fóra XTB s experty na trhy a investice. Ze záznamu se dozvíte výhledy a strategie pro druhou polovinu roku.

Záznam je k dispozici zde: https://cz.xtb.com/analyticke-forum-2025

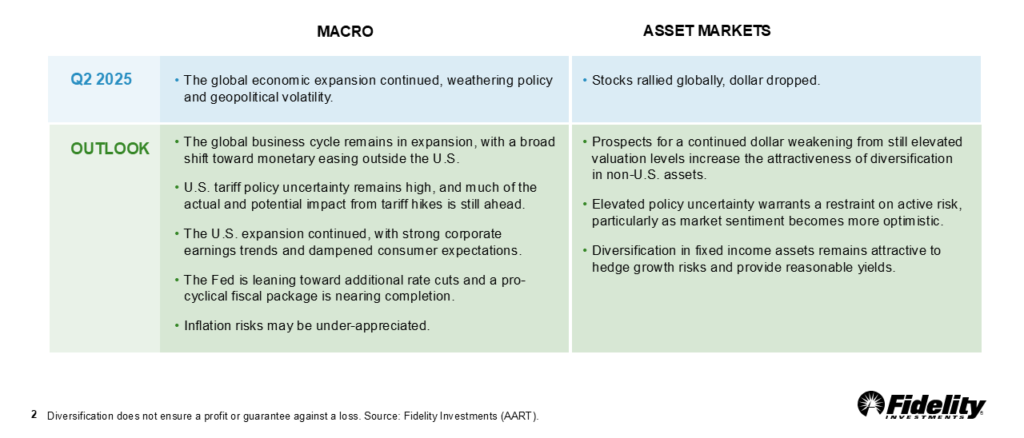

Shrnutí a výhled očima Fidelity

Investiční tým Fidelity’s Active Asset Allocation Board, složený z předních portfolio manažerů různých strategií, se kvartálně schází, aby analyzoval makroekonomické trendy a upravoval alokaci aktiv.

Jejich hlavní zaměření pro 2. čtvrtletí 2025 bylo na dopady měnové politiky na růst a inflaci a jak tyto faktory ovlivní vývoj trhů ve 3. čtvrtletí.

- Mírná nadváha v rizikových aktivech: Portfolio manažeři Fidelity zůstávají mírně nadvážení v rizikových aktivech, ačkoli jejich pozice jsou menší než v předchozích fázích cyklu. To naznačuje opatrný, ale stále pozitivní výhled.

- Využijte slabší dolar: Oslabující americký dolar podle Fidelity podporuje zájem o aktiva mimo USA. To otevírá nové příležitosti pro diverzifikaci a potenciální zisky z globálních trhů.

- Zlato a TIPS jako ochrana proti stagflaci: Někteří odborníci z Fidelity doporučují zlato a TIPS (dluhopisy chráněné proti inflaci) jako efektivní zajištění proti možnému riziku stagflace. Tato aktiva mohou pomoci ochránit vaše portfolio v turbulentních časech.

Podle odborníků z Fidelity si investiční giganti pro 3. čtvrtletí 2025 drží mírně pozitivní výhled, zároveň však zvyšují obranu vůči potenciálním rizikům. Pro úspěšné investování ve 3. čtvrtletí 2025 mohou být klíčové následující strategie:

- Diverzifikace: Rozložení investic do různých typů aktiv a regionů snižuje riziko a zvyšuje potenciál pro stabilní výnosy.

- Ochrana proti inflaci: Zvažte zařazení aktiv, která nabízejí ochranu proti rostoucím cenám, jako jsou TIPS nebo zlato.

- Větší důraz na globální aktiva: S oslabujícím dolarem se otevírají atraktivní příležitosti na trzích mimo USA.

Přečtěte si recenzi nejvyužívanějšího portálu pro online analýzu trhů TradingView.

Klíčové body

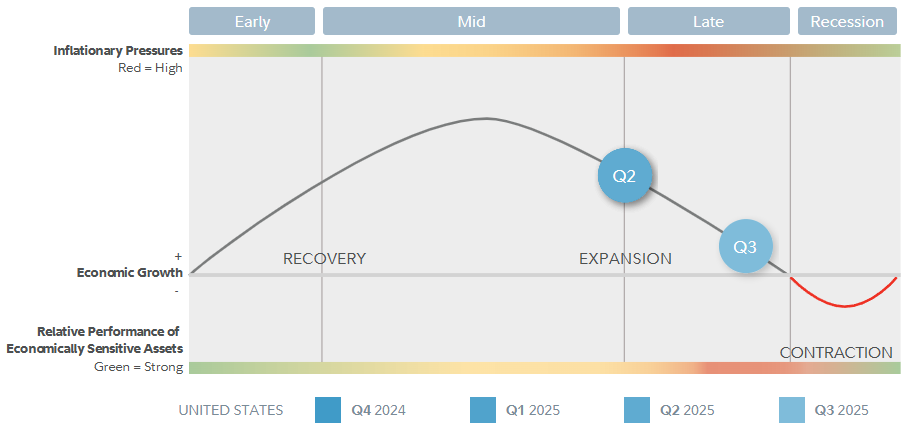

- Ekonomika USA – Stále silný růst, ale s náznaky zpomalení – americká ekonomika nadále expanduje, přičemž Q2 přinesl známky střední fáze cyklu.

- Inflace a sazby – Fed zatím vyčkává Inflace podle PCE zůstává okolo 3 % a může být podpořena i vyššími cly.

- Trh práce zůstává napjatý – Navzdory útlumu sentimentu zůstává americký pracovní trh silný. Nízká nezaměstnanost i omezená migrace mohou opět zvýšit tlak na mzdy. Spotřeba domácností sice zpomalila, ale zatím nejde o signál recese.

- Daňové škrty a rostoucí dluh – Nový návrh daňových škrtů pro firmy, schválený Kongresem, by mohl od roku 2026 podpořit ziskovost podniků. Zároveň se ale očekává výrazný nárůst poměru dluhu k HDP, což zvyšuje závislost na růstu ekonomiky nebo poklesu sazeb.

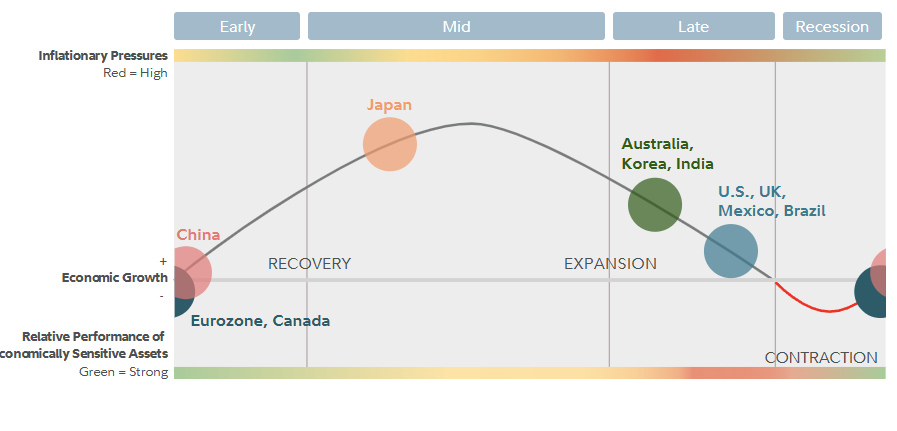

- Růst ano, ale nestejnoměrný – Zatímco USA vedou, jiné ekonomiky – jako Čína, Evropa a Kanada – vykazují známky zlepšení po delší stagnaci.

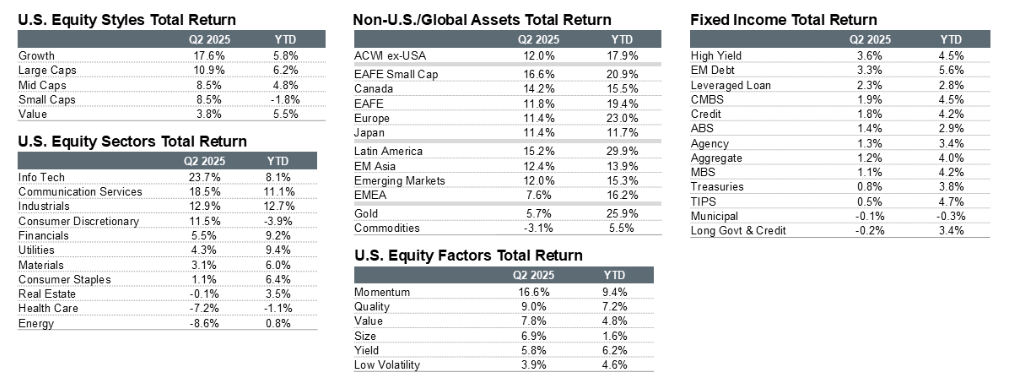

Americké a globální akcie pokračovaly v růstu

Podle expertů z Fidelity zaznamenaly globální a americké akciové trhy ve druhém čtvrtletí tohoto roku silný a pozoruhodný růst. Toho bylo dosaženo i navzdory přetrvávající volatilitě trhů, která byla způsobena řadou faktorů. Klíčovými tahouny a hybnými silami tohoto pozitivního vývoje byly především velké růstové společnosti, které prokázaly svou sílu, a dále také vysoko výnosové dluhopisy.

I když investoři po celém světě čelili značné nejistotě ohledně vládní politiky, a to zejména kvůli rostoucím obavám z amerických cel a jejich potenciálního dopadu na globální obchod, trhy projevily pozoruhodnou odolnost. Místo ústupu tak nadále posilovaly, což svědčí o silném základním sentimentu a důvěře v ekonomické oživení.

Inflace a pracovní trh zůstávají klíčovými faktory

Americká ekonomika si i nadále udržuje solidní růst, avšak odborníci z Fidelity varují, že inflace a napjatý trh práce zůstávají zásadními rizikovými faktory. Tyto aspekty by mohly v nadcházejících měsících ovlivnit jak spotřebitelské výdaje, tak firemní investice.

Proč jsou inflace a pracovní trh tak důležité?

- Nová cla a inflační tlaky: Zavedení nových cel může zvýšit ceny dováženého zboží, což se projeví ve vyšší inflaci. To snižuje kupní sílu domácností a může vést k omezení spotřeby.

- Přetrvávající napětí na trhu práce: Nedostatek pracovních sil a rostoucí mzdové nároky tlačí na náklady firem. Tyto náklady se pak často promítají do vyšších cen produktů a služeb, což dále podněcuje inflaci. Zároveň to může vést k opatrnosti firem při investování do rozvoje a expanze.

Youtube video – Portu a zkušenosti s pasivním investováním

Správci portfolií volí opatrný přístup

Dle analýzy společnosti Fidelity se portfolio manažeři aktuálně mírně přiklánějí k rizikovějším aktivům. Nicméně, zároveň si uvědomují potřebu zabezpečení proti potenciální stagflaci.

V reakci na tento duální přístup zaznamenávají zvýšený zájem o zlato a inflačně indexované dluhopisy (TIPS). Tyto instrumenty fungují jako klíčová pojistka proti erozi kupní síly peněz a představují strategický prvek pro vyvážené portfolio v dnešní nejisté ekonomické době.

Americké akcie zůstávají nadhodnocené

Hodnoty amerických akcií se stále drží na historicky vysokých úrovních, což podle analytiků Fidelity může zpomalit jejich další růst. Pokud hledáte větší potenciál pro zhodnocení investic, doporučují se zaměřit na zahraniční trhy. Experti z Fidelity vidí zajímavé možnosti především v Evropě a rozvíjejících se ekonomikách. Tyto trhy mohou nabídnout atraktivnější výnosy a větší prostor pro růst ve srovnání s již naplno oceněnými americkými akciemi.

Kromě akcií stojí za pozornost také dluhopisy mimo Spojené státy. Tyto instrumenty aktuálně nabízejí zajímavější výnosové možnosti, což je další důvod k diverzifikaci portfolia za hranice USA.

Cla a měnová politika budou klíčové

Dle odborníků ze společnosti Fidelity budou vývoj cel a měnová politika hrát klíčovou roli v nadcházejícím třetím čtvrtletí.

V průběhu druhého čtvrtletí trhy zpočátku reagovaly negativně na zprávy o zavedení nových cel. Následné oslabení amerického dolaru však vedlo k výraznému oživení a zlepšení výkonnosti akcií mimo Spojené státy. Fidelity proto očekává, že třetí kvartál bude ovlivněn především vývojem obchodní politiky a reakcí centrálních bank na přetrvávající inflační tlaky. Tyto faktory budou mít zásadní vliv na globální finanční trhy a investiční strategie.

Video – můj názor na XTB

Ucelený pohled na klíčové ekonomické trendy a prognózy

Americká ekonomika nadále expanduje, přičemž Q2 přinesl známky střední fáze cyklu – kombinaci silného trhu práce a mírného ochlazování aktivity.

Inflace se drží nad 2% cílem Fedu, zejména kvůli vysokým cenám služeb a bydlení, zatímco ceny zboží klesaly.

Osobní spotřeba zůstává silná, ale sentiment domácností se vlivem nejistoty a úspor v rozpočtu snížil.

Globální ekonomika nadále roste, i když tempo expanze začíná být mezi jednotlivými státy rozdílné. Růst je čím dál více ovlivňován nejistotou, kterou způsobují protichůdné ekonomicko-politické přístupy.

Pokud hledáte způsob, jak začít investovat, XTB je rozhodně možnost, kterou doporučuji zvážit – zejména pokud už u něj investujete a chcete portfolio rozšířit o tento dlouhodobý cíl.

Americká ekonomika vykazuje smíšené signály – vedle pozitivních dat ze střední fáze cyklu se objevují i náznaky zpomalování. Naopak Čína, Evropa a Kanada ukazují známky oživení po období slabší aktivity. Další ekonomický růst v těchto regionech však bude pravděpodobně záviset na stabilnějším a předvídatelnějším politickém prostředí Fidelity.

Pro kompletní report navštiv: https://www.fidelity.com/viewpoints/market-and-economic-insights/quarterly-market-update

Odborníci z Barclays

Po turbulentních třech měsících poznamenaných výraznou volatilitou měnových a fiskálních politik, analytici z Barclays očekávají v roce 2026 oživení hospodářského růstu na Západě.

Tato pozitivní prognóza je podložena několika klíčovými faktory, které by měly podpořit globální ekonomiku:

- Daňové změny v USA podpoří růst – Spojené státy americké se chystají zažít ekonomický impuls díky novému daňovému zákonu. Ten by měl vést k zvýšení spotřeby a investic, což výrazně přispěje k celkovému hospodářskému růstu země.

- Fiskální stimul v Německu začne působit – Také Německo se připravuje na pozitivní dopady vládních stimulačních opatření. Očekává se, že tato opatření začnou přinášet hmatatelné výsledky a podpoří tamní ekonomiku.

- Uvolnění měnové politiky centrálních bank – Důležitým faktorem pro oživení bude i změna v přístupu centrálních bank západních zemí. Ty by měly zmírnit měnovou politiku, což povede k lepší dostupnosti financí a podpoře investic.

- Konec obchodních válek – V neposlední řadě se očekává, že napětí v mezinárodním obchodě ustoupí do pozadí. Tento vývoj vytvoří stabilnější a předvídatelnější podmínky pro globální obchod, což je klíčové pro udržení dlouhodobého ekonomického růstu.

Obchodní války probíráme denně na Discordu, přidejte se!

Svět se přizpůsobuje novému celnímu režimu

Dle odborníků z Barclays se v druhé polovině roku 2025 očekává, že dopady amerických cel začnou výrazně ovlivňovat globální ekonomiku.

Ačkoliv USA zřejmě předejdou hluboké recesi, počítejte s výrazným růstem cen zboží, který by mohl vyhnat jádrovou inflaci nad 3 %.

To by pravděpodobně přimělo centrální banky udržet současnou měnovou politiku beze změny až do prosince.

Čína: Spotřeba roste, nemovitosti tápou

Experti Barclays upozorňují na pozitivní signály v čínské spotřebě a exportu, které naznačují oživení. Nicméně realitní trh v Číně stále nenalezl stabilní dno, což celkově brzdí ekonomický růst země. Tato kombinace faktorů vytváří smíšený obrázek pro druhou největší ekonomiku světa.

Připojte se k naší krypto VIP skupině a otevřete si dveře do světa airdropů a digitálních aktiv!

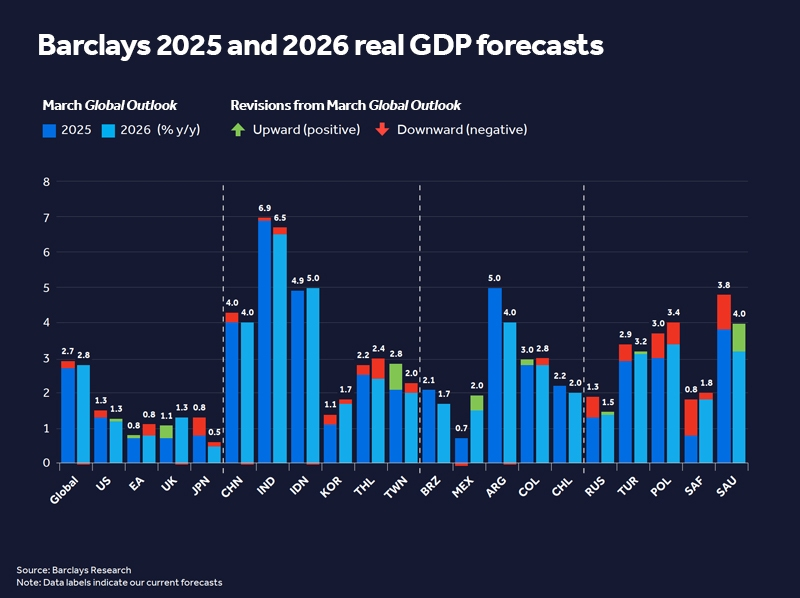

Revize globálního růstu

Celkově analytici Barclays revidovali svou prognózu globálního ekonomického růstu pro letošní rok. Nově očekávají pokles na 2,7 %, což je o 0,2 procentního bodu méně, než bylo předpovídáno v březnu. Toto zpomalení je důsledkem kombinace výše zmíněných faktorů, včetně amerických cel a nestability čínského realitního trhu.

Globální makroekonomická situace

Odborníci z Barclays přinášejí svůj pohled na současnou globální makroekonomickou situaci a vyvracejí obavy z úpadku USA:

- Globální nejistoty přetrvávají:

- Pokračující geopolitické konflikty (Rusko-Ukrajina, Blízký východ) vytvářejí nestabilitu.

- Dochází k poklesu důvěry v aktiva denominovaná v amerických dolarech.

- USA si drží pevné základy:

- Negativní scénáře ohledně USA jsou podle Barclays přehnané.

- Spojené státy jsou světovou energetickou a technologickou velmocí.

- Mají kontrolu nad globální finanční infrastrukturou.

- Disponují nejhlubšími a nejlikvidnějšími finančními trhy.

- Barclays nevidí riziko kolapsu amerických dluhopisů

IP: Recenze Fingood

Zadej při registraci kód TRADECZ, zainvestuj 5 000 Kč do libovolných projektů a získej 500 Kč jako bonus!

Proč analytici Barclays upřednostňují akcie před dluhopisy?

Podle odborníků z Barclays jsou v současné době akcie atraktivnější investicí než dluhopisy, byť s mírnou opatrností. Globální akciové trhy totiž od poloviny dubna zažily výrazný růst, poháněný především tématem umělé inteligence (AI). Tento trend by měl i nadále podporovat růst akcií v nadcházejících kvartálech.

Barclays zdůrazňuje, že se mění i pohled investorů na AI:

- Dříve (2023–2024): Zaměření na technologickou stránku AI – kdo má nejvýkonnější čipy nebo nejrychlejší modely.

- Nyní: Pozornost se přesouvá na „inference“, tedy na to, jak AI dokáže snižovat náklady a zvyšovat efektivitu v různých průmyslových odvětvích.

Tento posun už přináší viditelné výsledky, jelikož stále více firem hlásí lepší finanční výsledky díky zavádění AI. Přestože byla atraktivita akcií před několika měsíci ještě výraznější, výzkumný tým Barclays stále očekává, že akcie v průběhu roku překonají výkonnost dluhopisů. Barclays považuje akcie za lepší volbu pro investory, kteří hledají vyšší výnosy.

Kompletní report nalezneš na: https://www.ib.barclays/research/global-outlook/q3-2025-turning-the-page.html

Článek od Morningstar – které akcie jsou stále podhodnocené?

Po období výrazného růstu na akciových trzích by se investoři měli připravit na zvýšenou volatilitu a vyšší ocenění aktiv.

Jak ale správně strategicky nastavit portfolio pro nadcházející třetí kvartál roku 2025?

Podle Davida Sekery, CFA, odborníka z Morningstar, i přes současné vysoké ceny na trhu stále existují investiční příležitosti.

Sekera zdůrazňuje, že klíčem je správné nastavení portfolia s ohledem na očekávané výkyvy a ekonomické faktory. Dle analýz Morningstar a dalších předních světových gigantů je důležité zaměřit se na segmenty a tituly, které mohou být i nadále atraktivní a podhodnocené.

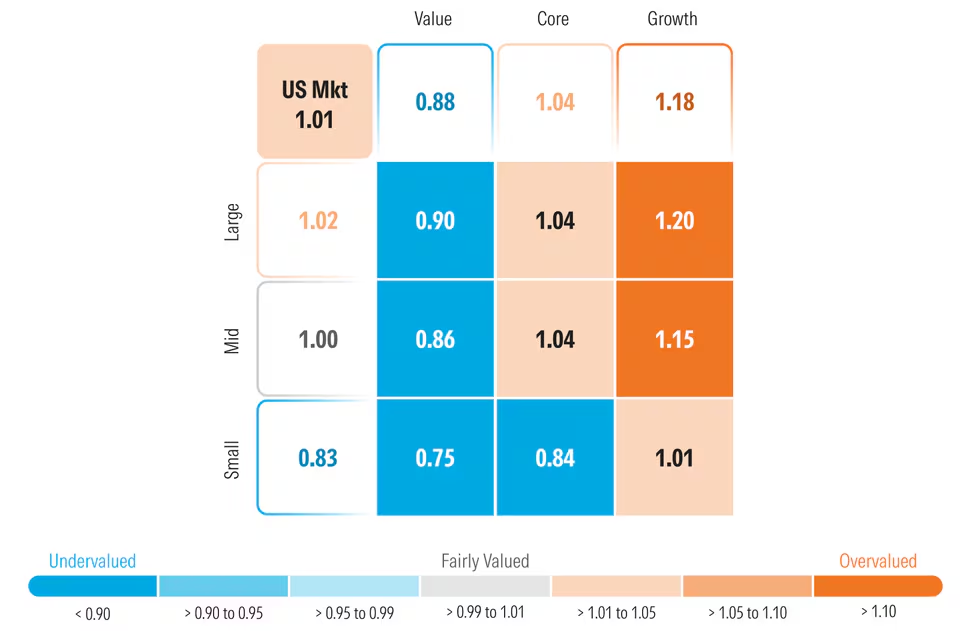

Akcie malých společností

Americké akciové trhy prošly v poslední době značným vývojem. Podle Davida Sekery, CFA se po nedávném růstu obchodují mírně nad svou spravedlivou hodnotou. Zvláště růstové akcie dosáhly výrazně vysokých prémií, zatímco akcie malých společností zůstávají atraktivně oceněné, ačkoliv jejich výraznější růst může ještě nějakou dobu trvat.

Akciový trh jako kyvadlo příležitostí

Sekera přirovnává kolísání trhu ke kyvadlu, které se neustále pohybuje mezi nadhodnocením a podhodnocením. Rok 2025 není výjimkou. Ačkoliv Morningstar doporučuje investorům dlouhodobý horizont, letošní krátkodobé výkyvy přinesly zajímavé příležitosti k nákupům.

- Leden 2025: Americký trh se na začátku roku nacházel v neobvyklé prémiové hodnotě.

- DeepSeek a cla: Zpráva o produktu DeepSeek vyvolala prodejní vlnu u akcií spojených s umělou inteligencí. Situaci dále zkomplikovalo zavedení cel, což srazilo trh do vzácného podhodnocení.

Malé firmy za férovou cenu, velké mírně nadhodnocené

Přemýšlíte, kam s investicemi? Podle Davida Sekery, CFA, by se investoři měli zaměřit na menší společnosti a hodnotové akcie. Nejnovější data z výzkumu Morningstar totiž ukazují zajímavé příležitosti:

- Small Caps (malé firmy) za skvělou cenu: Akcie malých společností se aktuálně obchodují s atraktivní slevou oproti odhadu férové hodnoty. To z nich dělá lákavou příležitost pro investory, kteří hledají potenciál růstu.

- Large Caps (velké firmy) mírně nadhodnocené: Naopak akcie velkých firem jsou nyní mírně nadhodnocené. Investoři by proto měli zvážit mírné podvážení velkých firem ve prospěch těch menších.

Hodnotové akcie: Největší podhodnocení za 15 let

Podle Morningstar jsou hodnotové akcie (value stocks) nejen podhodnocené v absolutním měřítku, ale také ve srovnání se zbytkem trhu – a to nejvíce za posledních 15 let.

To představuje jedinečnou šanci pro investory, kteří hledají akcie s dlouhodobým potenciálem zhodnocení.

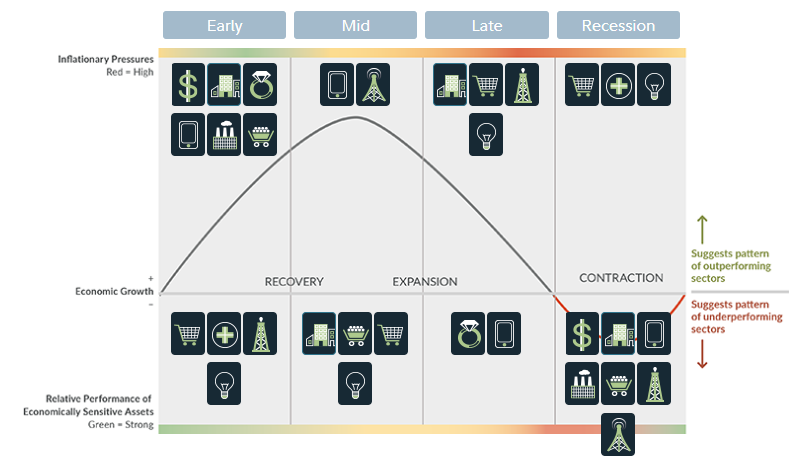

Kde hledat hodnotu podle sektorů?

Akciové trhy za sebou mají dynamické druhé čtvrtletí, kdy ocenění rostlo napříč všemi sektory. To dříve podhodnocené sektory přiblížilo k jejich férové hodnotě, zatímco ty nadhodnocené se dál vzdálily. Nicméně, jak upozorňuje David Sekera, CFA, některé sektory se propadly hlouběji do podhodnocení, což otevírá atraktivní investiční příležitosti.

Zdravotnictví: Přehnané obavy, skvělé příležitosti

Sektor zdravotnictví zažil pokles kvůli nejistotě ohledně vládní regulace a výdajů. David Sekera tvrdí, že trh je zbytečně pesimistický. Proč byste se měli o zdravotnictví zajímat?

- Stárnoucí populace: To je klíčový faktor, který dlouhodobě podporuje poptávku po zdravotnických pomůckách, jako jsou klouby, kardiostimulátory nebo inzulinové pumpy.

- Odolnost sektoru: Zdravotnictví je často považováno za defenzivní sektor, který si udržuje poptávku i v ekonomicky náročných obdobích.

Energetika: Nízké ceny ropy, velký potenciál

Pokles ceny ropy ze 71,50 USD na 65 USD ovlivnil i akcie gigantů. Nicméně David Sekera z Morningstar zdůrazňuje, že energetické tituly jsou podle jejich modelů stále výrazně podhodnocené. Navíc má energetický sektor další výhody:

- Zajištění proti inflaci: V dobách rostoucí inflace může být investice do energetiky účinným způsobem, jak ochránit vaše portfolio.

- Geopolitické riziko: Energetika funguje jako přirozené zajištění proti geopolitickým otřesům, což z ní dělá stabilní prvek v nestabilním světě.

Komunikace: Překvapivě podhodnocený vítěz

Ačkoli sektor komunikací patří k letošním nejvýkonnějším, David Sekera z Morningstar s překvapením konstatuje, že zůstává nejvíce podhodnocený. Velká jména sice tvořila 93 % výnosu sektoru v první polovině roku, ale potenciál se skrývá i jinde:

- Diverzifikace mimo giganty: Kromě gigantů, kteří dominují trhu, existuje značný potenciál i u tradičních mediálních společností, které mohou nabídnout zajímavé investiční příležitosti.

Které sektory jsou nadhodnocené?

Finanční sektor – Více optimismu než reality.

- I když letos vykazoval dobré výkony, tři čtvrtiny akcií v tomto odvětví jsou nad svou férovou hodnotou.

- To platí i pro giganty jako JPMorgan, Bank of America, Citigroup, Wells Fargo, Visa a American Express.

- Výjimkou je například US Bank, která je hodnocena jako jedna z mála podhodnocených (4 hvězdičky).

TIP: Kompletní analýza XTB

Defenzivní spotřebitelský sektor – Nadhodnocení táhnou giganti.

- Nejpřeceňovanějším odvětvím zůstává spotřebitelské zboží denní potřeby (consumer defensive).

- Za nadhodnocení však z velké části mohou Costco, Walmart a Procter & Gamble, které tvoří 34 % kapitalizace celého indexu.

Například akcie Kraft Heinz se dle Morningstar obchodují za polovinu odhadované férové hodnoty

Utility – AI zvyšuje poptávku, ale trh přehání.

- Sektor veřejných služeb (utilities) je také přečerpaný.

- I když se počítá s rostoucí spotřebou elektřiny kvůli rozvoji AI, trh podle Davida Sekery přehání tempo budoucího růstu.

Průmysl – Pozor na zpomalující růst.

- V průmyslovém sektoru převažují nadhodnocené tituly.

- Vzhledem k očekávanému zpomalování ekonomiky v roce 2025 doporučuje Morningstar zvýšenou opatrnost a požadavek na větší bezpečnostní rezervy.

V případě, že máš zájem o celý článek, navštiv: https://www.morningstar.com/markets/q3-2025-stock-market-outlook-after-rally-whats-still-undervalued

Závěr

Děkujeme všem autorům a institucím – Fidelity, Barclays, Morningstar – za inspiraci, detailní analýzy a cenné informace, které pomáhají investorům orientovat se v komplexním světě financí. Tento článek slouží výhradně k nejdůležitějším informačním a vzdělávacím účelům a nejedná se o investiční doporučení, nejsou zde ŽÁDNÉ SUBJEKJTIVNÍ MYŠLENKY AUTORA Z TRADECZ, pouze názory gigantů.

Shrnuli jsme klíčové trendy druhého čtvrtletí roku 2025 i očekávání pro kvartál třetí. Globální trhy zůstávají ve střehu: investoři sledují inflaci, napětí na pracovních trzích, měnovou politiku a geopolitické faktory. V centru zájmu stojí diverzifikace, ochrana proti inflaci, ale i hledání hodnoty na méně sledovaných trzích a v malých firmách.

Zatímco některé sektory a trhy (zejména v USA) zůstávají nadhodnocené, jiné – jako například zdravotnictví, energetika či komunikace – nabízejí atraktivní vstupní ceny. Investoři by proto měli přistupovat ke správě portfolia s důrazem na dlouhodobý horizont, rozumné riziko a promyšlené alokační strategie.

Chceš se ponořit do detailů? Navštiv originální reporty:

- Fidelity – Market Update Q2 2025

- Barclays – Global Outlook Q3 2025

- Morningstar – Stock Market Outlook Q3 2025

Investuj u ověřených brokerů!